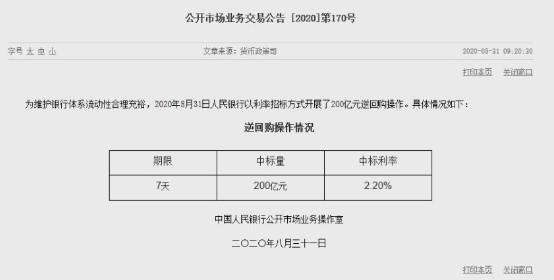

8月31日,为维护银行体系流动性合理充裕,央行开展了200亿元7天期逆回购操作,中标利率为2.2%。

这次逆回购操作也是央行自8月7日以来连续第17个工作日开展的逆回购操作,累计操作规模总计达2万亿元,主要以7天期限为主,利率均为2.2%。

逆回购操作已成为央行的常态化货币政策工具之一,对调节货币市场流动性起到了重要作用。什么是逆回购呢?对我们有什么影响呢?

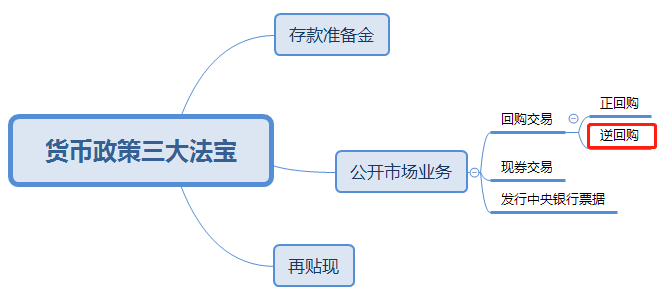

一、公开市场业务

我们知道为了调控市场资金的流动性,央行往往会通过各种货币政策工具以达到经济增长、价格水平稳定、充分就业、利率稳定、汇率稳定、国际收支平衡这些特定的货币政策目标。

逆回购也是货币政策工具之一。

要明白逆回购调节市场的原理,我们就要先从公开市场业务讲起。

公开市场业务是货币政策之一,央行通过买进或卖出有价证券,吞吐基础货币,调节货币供应量的活动。公开市场业务则凭借主动性、灵活性和时效性等特点,已成为我国重要的货币政策工具之一。

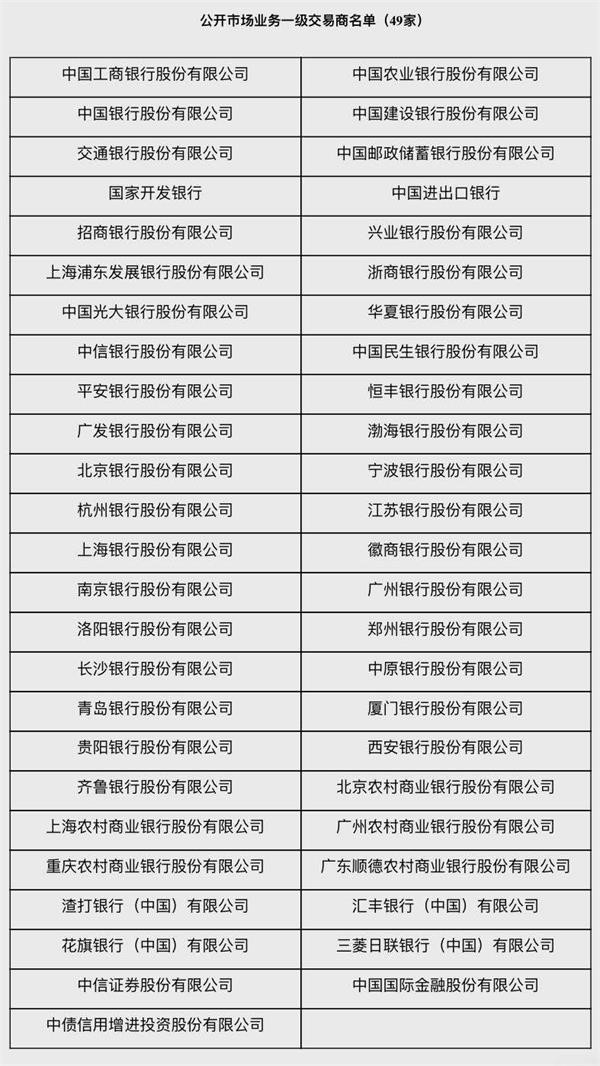

央行进行公开市场业务时的交易对象主要是一级交易商。交易标的则是有价证券,比如国债、中央银行票据等。

一级交易商指具备一定资格、可以直接向国库券发行部门承销和投标国库券的交易商团体,一般包括资金实力雄厚的商业银行和证券公司2020年4月30日,央行披露了2020年度公开市场业务一级交易商名单,有且只有49家。

二、什么是逆回购

央行公开市场业务债券交易主要包括回购交易、现券交易和发行中央银行票据,本质上都是投放和回收人民币的过程。而逆回购正是回购交易之一。

回购交易分为正回购和逆回购两种。

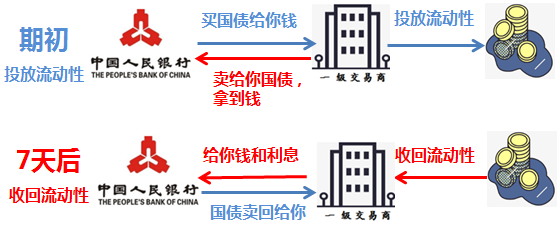

正回购为央行向一级交易商卖出有价证券,并约定在未来特定日期买回有价证券的交易行为。正回购时,央行卖出有价证券,收回了钱,即央行从市场上收回了流动性;正回购到期时,央行买入有价证券,放出了钱,即向市场投放了流动性。

逆回购为央行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为。逆回购时,央行买入有价证券,放出了钱,向市场上投放了流动性;逆回购到期时,央行卖出有价证券,收回了钱,即从市场上收回了流动性。常见的逆回购操作有7天、24天、28天。

7天逆回购示意图:

三、逆回购影响几何?

8月份以来,在债券、贷款等供给大幅增加的情况下,银行间流动性已明显趋紧,为此央行加大了公开市场逆回购操作力度,以保持流动性合理充裕。各期限逆回购交替使用,令资金投放更加精准。

逆回购会影响市场资金的充裕程度。央行购买一级交易商的证券,实质上就是央行向一级交易商注入资金,之后一级交易商,主要是大商业银行和证券公司,再将资金拆借给中小银行,间接解决了中小银行资金短缺、流动性紧张等问题。

逆回购会影响短期市场利率。由于近期频繁的逆回购操作,形成的回购利率很大程度上已经成为短期市场利率的风向标,回购利率的高低会影响到市场上各类资产的短期利率。

逆回购操作会影响投资者心理预期。逆回购普遍被认为是央行在向市场放水,这一操作会增强投资者的对市场的心理预期。

400-6165-768

400-6165-768