业务风格与管理能力

一、长期以主动管理信托业务为主

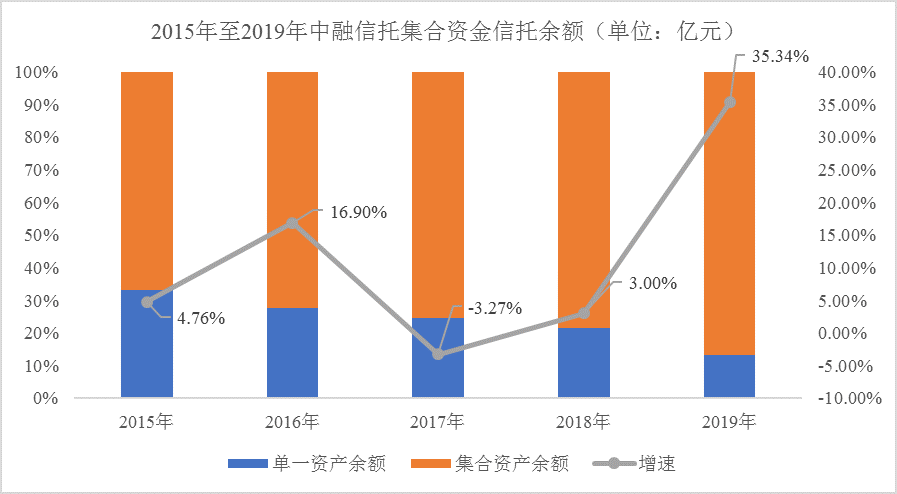

投资人认购信托产品主要为集合资金信托计划,而中融信托是为数不多长期以集合资金信托业务为主的信托公司。

中融信托管理的集合资金信托余额自2014年起连续三年蝉联信托公司首位,2017年被中信信托赶超,2018年建信信托后来者居上,目前中融信托的集合资金信托余额保持在第三位。

值得注意的是,无论是中信信托还是建信信托均背靠金融集团,且两家信托公司集合资金信托余额占信托规模的比重均低于中融信托,这也侧面反映出中融信托集合资金信托业务仍具有较大的竞争力。

2019年在监管部门强力推动“去通道、控地产”的大背景下,中融信托集合资金信托管理规模较2018年扩大了35.34%,达到6,126.53亿元,占2019年末信托余额的80.04%,成为继中信信托后第二个迈入“集合资金信托余额6000亿”大关的信托公司,由此可见公司对于集合资金信托业务的偏好。

二、主动管理能力较好

截至2019年末,中融信托存续信托计划项目个数997个。

2014年至2019年公司新增信托计划2,673个,新增信托计划规模11,493.71亿元,其中新增集合资金信托计划1,288个、占比48.19%,新增集合资金信托计划规模6,048.63亿元,占比52.63%。

经好信托研究院整理公开渠道信息发现,自2014年起,中融信托旗下集合资金信托计划违约项目共计14个,相较于新增集合资金信托计划个数和存续信托计划个数,数量极低。已违约项目中融资类信托计划12个,投资类2个;其中有6个融资类信托计划均已兑付完本息,剩余项目除“中融-融珲6号红星美凯龙IPO”外均已积极采取相应措施降低信托资金的损失。

未解决的8个项目中包含广为称赞的“中融信托享融188号青海省投”项目。1月6日首期信托计划到期但投资人仅收到部分本金和利息,中融信托迅速反应与保证人青海省国有资产投资管理有限公司签订收购协议,约定收购该信托计划全部剩余债权,债权收购款将在一年内陆续支付完毕,青海省一家城投公司西宁经济技术开发区投资控股集团有限公司提供担保。该协议已生效,实际具体执行情况不明。

三、管理能力之争

由于中融信托风险资本快速增长,这也引发了人们对于中融信托管理能力的的思考:“中融信托是真管理能力强,还是项目开发较为激进呢”?

2019年5月23日,黑龙江银保监局依据《中华人民共和国银行业监督管理法》第四十六条一次性发布第52-56号行政处罚决定书,列举了中融信托五大违规事实:一是开展房地产信托业务不审慎、二是信托项目尽职调查不到位、三是信托项目资金来源不合规、四是信保合作项目尽职调查不到位、五是投资者适当性审查不到位,合计罚款金额230.00万元。

早在2018年,中融信托在年报中披露“中国银行保险监督管理委员会黑龙江监管局对公司开展了‘影子银行和交叉金融’的专项检查,公司积极配合检查工作”,公司也明确说明了“根据监管要求逐步落实整改”。2019年黑龙江银保监局的“五张罚单”仍剑指上述问题,一定程度上也体现了中融信托的整改之路任重而道远!

资金池业务之争

四川信托资金池业务的暴雷引发了信托行业大地震,中融信托庞大的资金池业务再次被推上了风口浪尖。

一、“其他投资业务”究竟是什么?

要说中融信托资金池业务就不得不提让人看不清摸不着的“其他投资业务”了。

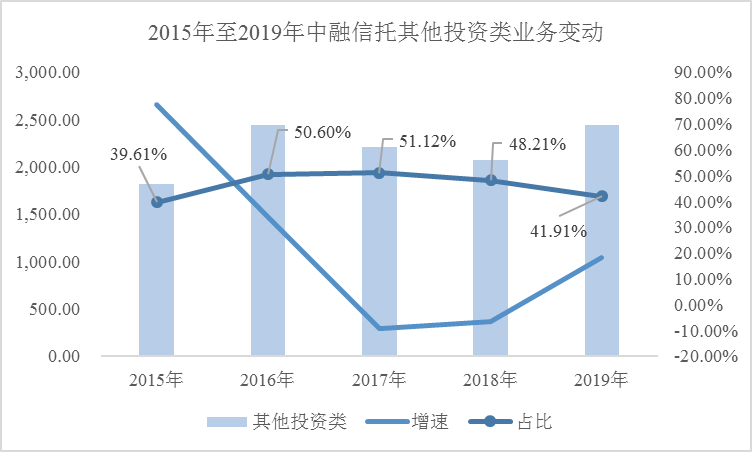

早在2015年,其他投资类信托业务就以1,816.29亿元的余额、39.61%的绝对比重(融资类28.38%)领跑其他业务;这种领先优势一直持续到2018年。规模如此之大的“其他投资类”业务究竟是什么呢?

数据来源:中融信托2016年至2019年年度报告

中融信托年报披露的收入类型主要包括证券投资类业务收入、股权投资类业务收入、贷款类业务收入、财产权类业务收入、股权收益权类业务收入、浮动业绩报酬收入、基金管理费收入、金融服务业务收入等。

年报披露的信托业务类型有证券投资类、股权投资类、其他投资类、融资类和事务管理类。

稍加匹配,其他投资类业务最有可能是浮动业绩报酬收入和金融服务业务收入。

那么,什么是浮动业务报酬和金融服务业务呢?

中融信托在年报里对于“浮动业务报酬”给出的解释是“在项目清算后,根据清算的净收益水平乘以收益水平对应合同约定的浮动业绩报酬率得出”;而“金融服务业务”为合同约定的金融服务内容,按约定的收费标准计算收费金额。可是,对于什么项目涉及浮动业务报酬或者金融服务业务,中融信托未做出解释。

二、资金池业务如何解读?

对于“其他投资类”的业务构成,信托业内不少人士认为中融信托庞大复杂神秘的“资金池”业务就融合在其中。

“资金池”业务往往是由信托公司自身作为融资方发起信托计划筹措资金;银监会(现银保监会)2014年发布的99号文(《关于信托公司风险监管的指导意见》)首次对非标理财资金池进行了定义“信托资金投资于资本市场、银行间市场以外没有公开市场定价流动性较差的金融产品和工具,从而导致资金来源和资金运用不能一一对应、资金来源和资金运用的期限不匹配(短期资金长期运用,期限错配)的业务”。“资金池”业务赋予了信托公司极大的弹性,长期被认为是信托公司“刚性兑付”的资金来源。

1、中融信托的“资金池”业务资金流向了何方?

中融信托“资金池”业务根据投向划分,大致有以下四种:一是收购不良资产,二是通过债权、股权、收益权、债权加股权等组合投资方式投向优质公司,三是投向固定收益类产品(包括信托计划),四是作为有限合伙人加入专门从事投资业务的有限合伙企业等。

由于“中植系”在中融信托里留下了难以消除的烙印,中融信托的“资金池”业务虽然投向模糊,但也被业内一部分人士认为是“中植系”借道融资,通过大量的“资金池”业务为“中植系”的关联方输血。

2、高收益的“资金池”产品如何维持?

中融信托的“资金池”产品的高收益也让市场捉摸不透。相比较别家的“资金池”产品,中融的“资金池”产品收益往往更高。

如此之高的预期收益率是因为中融信托“资金池”为了吸纳资金来偿付利息累积,不得不以高价维持盘面?还是因为中融信托的管理能力很强,投向底层资产非常赚钱呢?如果是前者我们有理由担心未来有一天运转不过来全面崩盘,如果是后者,又该如何去验证呢?

三、“资金池”业务还能持续多久?

信托公司的“资金池”业务一直是在监管的夹缝中生存。

2018年《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”)第十五条已明确表明“金融机构不得开展或者参与具有滚动发行、集合运作、分离定价特征的资金池业务”,这实际上是禁止了“资金池”的期限错配。

2020年5月8日,银保监会为落实资管新规新起草了《信托公司资金信托管理暂行办法(征求意见稿)》,进一步严格实施期限匹配,并首次引入非标比例限制,即“信托非标单一集中度不超过信托公司净资产的30%;集合资金信托非标投资总计不超过总的集合信托计划规模的50%”。

根据资管新规要求,信托机构应于2021年底前对不合规信托产品完成整改,中融信托的“资金池”存量如此之大,整改之路注定艰难。

400-6165-768

400-6165-768